SP2DK Wajib Pajak Telah Meninggal Dunia

Wajib Pajak (WP) telah meninggal dunia namun NPWP masih aktif dan terdapat SP2DK (Surat Permintaan Penjelasan atas Data dan/atau Keterangan) yang belum selesai atau masih terbuka, serta ditemukan potensi pajak kurang bayar yang sedang ditindaklanjuti, Bagaimana perlakuan perpajakannya ? Apakah Potensi pajak harus tetap di bayar ?

1. SP2DK Bukan Ketetapan Pajak

SP2DK tidak serta-merta menimbulkan utang pajak. Di dalamnya hanya terdapat indikasi atau potensi pajak kurang bayar yang masih memerlukan klarifikasi. Utang pajak baru timbul apabila:- Telah dilakukan pemeriksaan atau tindakan lain sesuai prosedur; dan

- Diterbitkan Surat Ketetapan Pajak (SKP) atau Surat Tagihan Pajak (STP).

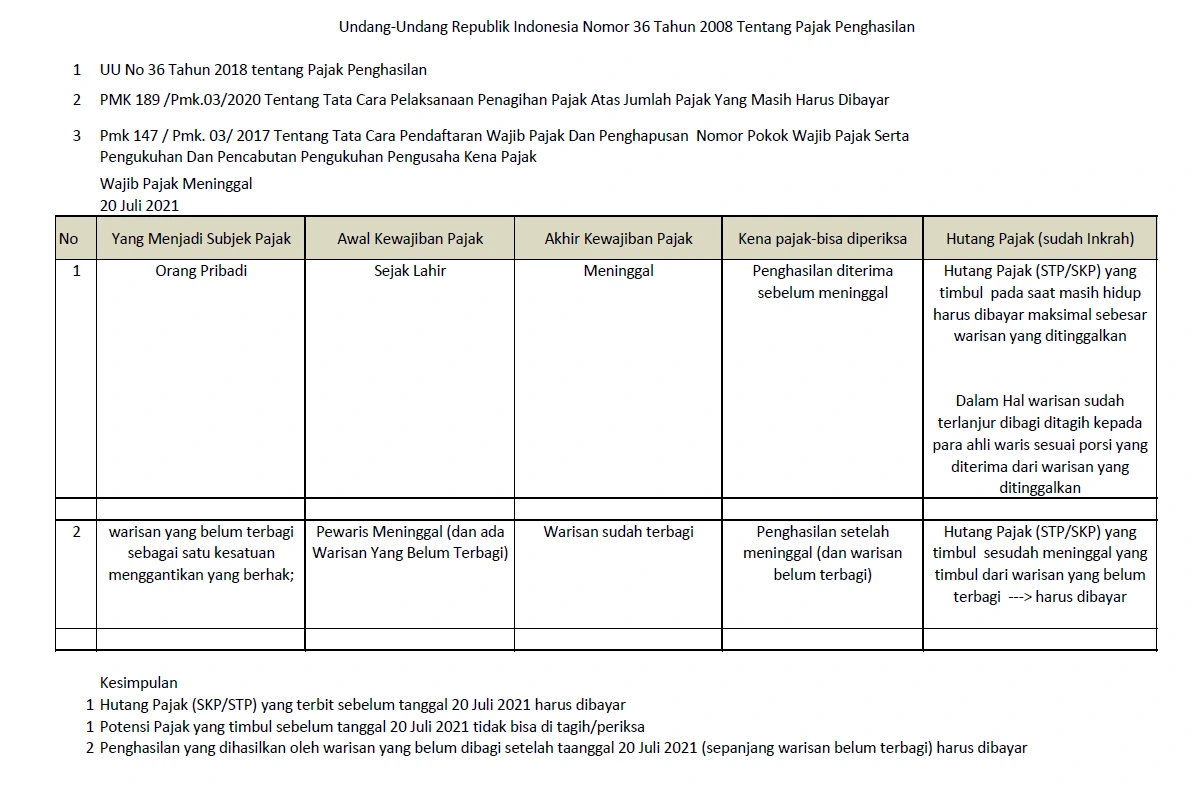

2. Wajib Pajak Meninggal dan Belum Ada Ketetapan Pajak

Apabila Wajib Pajak telah meninggal dunia dan atas data yang dipersoalkan dalam SP2DK tersebut belum pernah diterbitkan SKP/STP, maka secara prinsip:- SP2DK tidak dapat ditindaklanjuti menjadi pemeriksaan atau penagihan atas nama pribadi Wajib Pajak yang sudah meninggal, karena subjek pajaknya telah berakhir.

- Potensi pajak kurang bayar yang hanya bersifat indikasi tidak dapat diubah begitu saja menjadi utang pajak setelah Wajib Pajak meninggal, tanpa ketetapan yang terbit sebelum tanggal meninggal.

- Kewajiban ahli waris hanya muncul jika memang sudah ada utang pajak yang sah (misalnya SKP/STP yang telah terbit sebelum Wajib Pajak meninggal), dan itu pun hanya sebatas nilai warisan.

Inti pokoknya: jika Wajib Pajak sudah meninggal dan belum ada ketetapan pajak yang terbit, maka SP2DK atas nama Wajib Pajak tersebut tidak dapat lagi dilanjutkan sebagai dasar pemeriksaan atau penagihan baru.

3. Kaitan dengan Penghapusan NPWP dan Status Warisan

Setelah Wajib Pajak meninggal, ahli waris dapat mengajukan penghapusan NPWP. Penghapusan NPWP ini menguatkan fakta bahwa:- Subjek pajak atas nama pribadi Wajib Pajak tersebut telah berakhir;

- Tidak dapat lagi dilakukan tindakan pemeriksaan atau penagihan baru atas nama yang bersangkutan;

- Jika terdapat penghasilan setelah meninggal dari harta warisan yang belum terbagi, maka pengenaan pajak dilakukan atas nama “Warisan Belum Terbagi”, bukan lagi atas nama almarhum/almarhumah.

- Apakah sudah ada SKP/STP sebelum meninggal?

- Apakah SP2DK masih indikasi (belum ketetapan)?

→ Lanjutkan penghapusan NPWP.

- Akta kematian

- Dokumen ahli waris

- Pernyataan tidak ada ketetapan pajak sebelum meninggal

✔ SP2DK dinyatakan selesai

✔ NPWP dapat diproses untuk dihapus

✔ Tidak ada penagihan baru kecuali utang pajak yang telah memiliki ketetapan sebelum meninggal

1. Cek Status dan Riwayat SP2DK

1. Cek Status dan Riwayat SP2DK

- Pastikan SP2DK masih dalam proses atau belum ditindaklanjuti menjadi pemeriksaan formal.

- Periksa tahun pajak, jenis pajak, sumber data, dan status respon terakhir.

- Jika masih berupa indikasi dan belum ada SKP, maka secara prinsip — potensi pajak sebelum meninggal tidak otomatis dapat ditagih tanpa penetapan formal.

2. Tentukan Ahli Waris yang Sah

2. Tentukan Ahli Waris yang Sah

- Menurut Pasal 8 UU KUP, ahli waris bertanggung jawab atas utang pajak sebatas nilai warisan.

- Identifikasi ahli waris melalui akta waris, SK waris, atau keputusan pengadilan.

- Jika warisan telah dibagi, DJP dapat menagih proporsional sesuai bagian masing-masing ahli waris.

3. Laporkan Wafatnya WP ke KPP

3. Laporkan Wafatnya WP ke KPP

Ajukan permohonan penghapusan NPWP dengan melampirkan dokumen berikut:

- Akta kematian

- Dokumen penetapan ahli waris

4. Tindak Lanjuti SP2DK atas Nama Ahli Waris

4. Tindak Lanjuti SP2DK atas Nama Ahli Waris

- Jawab SP2DK secara tertulis melalui ahli waris atau kuasa hukum.

- Sertakan kronologi wafat, status pelaporan terakhir, dan kondisi warisan.

- Jika aset warisan menghasilkan penghasilan pasca wafat, wajib diproses sebagai “Warisan Belum Terbagi”.

5. Pertimbangkan Permohonan Penghapusan atau Keringanan

5. Pertimbangkan Permohonan Penghapusan atau Keringanan

- Ajukan klarifikasi jika temuan DJP tidak tepat atau tidak berdasar.

- Jika benar ada kurang bayar, dapat diajukan pengurangan/penghapusan sanksi (Pasal 36 atau PMK 118/2024).

- Tanggung jawab ahli waris tidak boleh melebihi nilai warisan.

Dokumen yang Dibutuhkan

Dokumen yang Dibutuhkan

- Akta kematian

- Surat/putusan ahli waris

- Dokumen aset warisan (opsional)

- Surat kuasa (jika menggunakan konsultan pajak)

- SP2DK dan respon sebelumnya

- SPT terakhir dan/atau bukti setor

Tips Penanganan Profesional

Tips Penanganan Profesional

- Jawab sebelum jatuh tempo agar tidak berubah menjadi pemeriksaan.

- Pastikan ahli waris tidak menanggung kewajiban melebihi nilai warisan.

- Rapikan administrasi agar proses penghapusan NPWP tidak terhambat.

Semakin cepat SP2DK dijawab, semakin kecil risiko naik ke pemeriksaan atau penagihan aktif.

Semakin cepat SP2DK dijawab, semakin kecil risiko naik ke pemeriksaan atau penagihan aktif.Kesimpulan Praktis untuk Ahli Waris dan Kuasa Pajak

- SP2DK tetap perlu dijawab oleh ahli waris sebagai bentuk klarifikasi administrasi, disertai dokumen pendukung seperti akta kematian dan bukti status ahli waris.

- Dalam jawaban, perlu ditegaskan bahwa tidak ada ketetapan pajak (SKP/STP) yang terbit sebelum tanggal meninggal, sehingga SP2DK tidak dapat dilanjutkan menjadi pemeriksaan atau dasar penagihan baru.

- Jika DJP membuktikan adanya utang pajak yang telah ditetapkan sebelum WP meninggal, maka kewajiban tersebut hanya dapat ditagihkan sebatas nilai warisan dan tidak dapat dibebankan pada harta pribadi ahli waris.

Menangani SP2DK atas nama Wajib Pajak yang telah meninggal dunia, maupun SP2DK kompleks lainnya termasuk yang membutuhkan pembukuan darurat, memerlukan ketelitian, pemahaman regulasi, serta kemampuan menyampaikan kondisi yang sebenarnya secara formal kepada DJP.

Dalam konteks ini, ahli waris tidak perlu khawatir selama klarifikasi dilakukan secara benar dan didukung dokumen yang sah, karena penagihan pajak hanya dapat dilakukan sebatas nilai warisan, bukan harta pribadi.

Apabila Anda memerlukan pendampingan untuk menyusun jawaban SP2DK, menilai risiko pajak, atau memastikan hak ahli waris tetap terlindungi secara hukum, Anda dapat berkonsultasi dengan Irwansyah A.S (Eks DJP & STAN) , yang berpengalaman menangani berbagai kasus klarifikasi dan pemeriksaan pajak secara profesional di Bandung dan seluruh Indonesia.